Diferența dintre contractul de acoperire și contractul forward | Retragerea împotriva contractului forward

Diferența cheie - contractul de hedging vs. forward

Diferența esențială între contractul de acoperire și contractul forward este că acoperirea riscului este o tehnică utilizată pentru a reduce riscul unui activ financiar întrucât un contract forward este un contract între două părți de a cumpăra sau de a vinde un activ la un preț specificat la o dată ulterioară. Având în vedere că piețele financiare au devenit complexe și au crescut în dimensiune, acoperirea a devenit din ce în ce mai relevantă pentru investitori. Hedging oferă certitudinea unei viitoare tranzacții în care relația dintre hedging și contractul forward este aceea că acesta din urmă este un tip de contract utilizat pentru acoperirea riscurilor.

CUPRINS> 1. Prezentare generală și diferență cheie

2. Ce este Hedging

3. Ce este un contract forward

4. Comparație comparativă comparativă - contract de acoperire împotriva riscurilor contra forward

5. Rezumat

Ce este Hedging?

Hedgingul este o tehnică folosită pentru a reduce riscul unui activ financiar. Un risc este o incertitudine de a nu cunoaște rezultatul viitor. Atunci când un activ financiar este acoperit, acesta oferă o certitudine a valorii sale la o dată ulterioară. Instrumentele de acoperire a riscului pot lua următoarele două forme.

Instrumente tranzacționate la bursă

Produsele financiare tranzacționate la bursă sunt instrumente standardizate care tranzacționează numai în schimburi organizate în dimensiuni standardizate de investiții. Acestea nu pot fi personalizate în funcție de cerințele oricărei părți.Deasupra instrumentelor de contracte (OTC)

În contrast, contractele pe contracte se pot materializa în absența unui schimb structurat, astfel pot fi aranjate pentru a se potrivi cerințele oricăror două părți.

Instrumente de acoperire împotriva riscurilor

Există patru tipuri principale de instrumente de acoperire împotriva riscurilor care sunt utilizate în mod obișnuit.Futures

Futures

Futures

reprezintă un acord

pentru cumpărarea sau vânzarea unui anumit marfă sau instrument financiar la un preț predeterminat la o anumită dată în viitorul. Futures sunt instrumente tranzacționate la bursă. Opțiuni O opțiune este o obligație, dar nu obligația de a cumpăra sau de a vinde un activ financiar la o anumită dată, la un preț preconizat. O opțiune poate fi fie o "opțiune de cumpărare", care este un drept de cumpărare, fie o "opțiune pusă", care este un drept de a vinde. Opțiunile pot fi tranzacționate sau tranzacționate peste instrumente

Swap

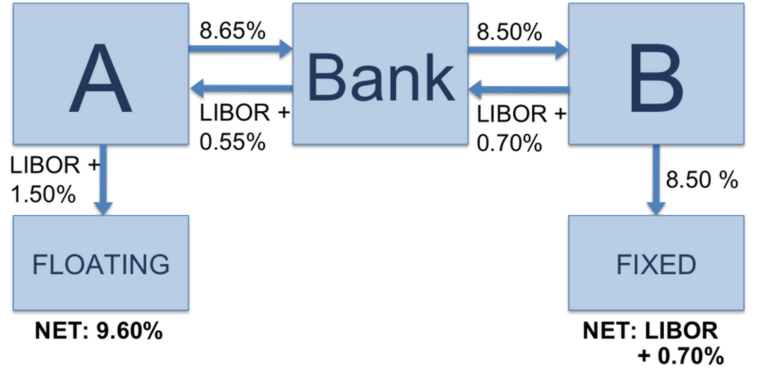

Un swap este un instrument derivat prin care două părți ajung la un acord de schimb de instrumente financiare.Deși instrumentul subiacent poate fi orice securitate, fluxurile de trezorerie sunt de obicei schimbate în swap-uri. Swap-urile sunt peste instrumente de contra.

Figura 01: Instrumentul de schimb

Ce este un contract forward?

Un contract forward este un contract între două părți de a cumpăra sau de a vinde un activ la un preț specificat la o dată viitoare.

E. g., Compania A este o organizație comercială și intenționează să cumpere 600 de barili de petrol de la Compania B, care este un exportator de petrol în alte șase luni. Deoarece prețurile petrolului fluctuează continuu, A decide să încheie un contract forward pentru a elimina incertitudinea. Drept urmare, cele două părți intră într-un acord în care B va vinde 600 de butoaie de petrol la un preț de 175 de dolari pe baril.

Rata spot (rata de astăzi) a unui butoi de petrol este de 123 USD. În alte șase luni, prețul unui butoi de petrol poate fi mai mare sau mai mic decât valoarea contractului de 175 de dolari pe baril. Indiferent de prețul predominant la data executării contractului (rata spot la sfârșitul celor șase luni). B trebuie să vândă un baril de petrol pentru o sumă de 175 de dolari, conform contractului.

După șase luni, presupunem că rata spot este de 179 de dolari pe baril, diferența dintre prețurile A trebuie să plătească pentru cele 600 de barili din cauza contractului poate fi comparat cu scenariul dacă contractul nu ar exista.

Prețul, în cazul în care contractul nu exista ($ 179 * 600) = $ 107, 400

Preț, datorită contractului (175 $ 600) = 105.000 $

Diferența prețului = > Compania A a reușit să salveze suma de 2 400 USD prin încheierea contractului de expediere de mai sus.

Forward-urile sunt peste instrumente (OTC), ele pot fi personalizate în funcție de orice tranzacție, ceea ce reprezintă un avantaj semnificativ. Cu toate acestea, din cauza lipsei de guvernare, poate exista un risc ridicat de incapacitate de plată în avans.

Care este diferența dintre Hedging și Forward Contract?

- diff Articolul Mijloc înainte de Tabel ->

Hedging versus Forward Contract

Hedging este o tehnică folosită pentru a reduce riscul unui activ financiar.

Contractul forward este un contract între două părți de a cumpăra sau vinde un activ la un preț specificat la o dată viitoare.

Natura |

|

| Tehnicile de acoperire împotriva riscurilor pot fi tranzacționate pe bursă sau pe instrumente de compensare. | Contractele forward sunt în afara instrumentelor de tip counter. |

| Tipuri | |

| Forward-urile, contractele futures, opțiunile și swap-urile sunt instrumente de acoperire populare. | Contractele forward sunt un tip de instrumente de acoperire împotriva riscurilor. |

| Rezumat - Contractul de acoperire împotriva expedierii | |

| Diferența dintre contractul de acoperire și contractele futures depinde în principal de domeniul lor de acoperire în cazul în care acoperirea acoperă un domeniu de aplicare mai larg, deoarece implică numeroase tehnici, în timp ce contractul forward are un domeniu restrâns. Obiectivul ambelor este similar în cazul în care încearcă să atenueze riscul unei tranzacții care va avea loc în viitor. În plus, piața contractelor forward este semnificativă în volum și valoare, cu toate acestea, deoarece detaliile contractelor forward sunt limitate la cumpărător și vânzător, mărimea acestei piețe este dificil de estimat. | Referință: |

1.Picardo, CFA Elvis. "Trimite mai departe contractul. "Investopedia. N. p., 03 aprilie 2015. Web. 04 mai 2017..

2. "Trimite mai departe contractul. "Investirea răspunsurilor Construirea și protejarea bogăției dvs. prin educație Editarea următoarelor două bănci care ar putea eșua. N. p., n. d. Web. 04 mai 2017..

3. Stock / Piața de acțiuni de investiții - Live BSE / NSE, India Recomandări și sfaturi privind piața bursieră, piețe de acțiuni în stoc, Sensex / Nifty, Piața de mărfuri, Portofoliu de investiții, Știri financiare, Fonduri mutuale. N. p., n. d. Web. 04 mai 2017..

Amabilitatea imaginii:

1. "Swap cu rata dobânzii la vanilie cu banca" De Suicup - Activitate proprie (CC BY-SA 3. 0) prin Wikimedia